ลงทุนแนวลอกการบ้าน ได้ผลมั้ย ?

ผมไปอ่านเจอบทความอันนึงน่าสนใจ มันเป็นของคุณ Joachim Klement, CFA เค้าพูดถึงแนวการลงทุนแบบพิเศษแบบหนึ่ง นั่นคือการลงทุนแบบลอกการบ้าน เผื่อใครสนใจอ่านผมทิ้งลิ้งค์ไว้ให้ครับ https://blogs.cfainstitute.org/investor/2021/09/22/does-guru-investing-work/

พื้นฐานไอเดียของวิธีการนี้ก็คือ แทนที่เราจะมานั่งคิดเองว่าจะลงทุนในหุ้นอะไรหรือลงทุนในกองทุนอะไร ทำไมไม่ดูรายงานรายไตรมาสของนักลงทุนที่มีชื่อเสียงหรือ hedge fund แล้วก็ลงทุนตามไปเลยล่ะ

มันก็มีคนทักว่า การลอกการบ้านแบบนี้อาจจะไม่ได้ผลนะ เพราะยังไงก็ลอกไม่เหมือนมันต้องมีช้ากว่าไปบ้างในเมื่อเราเห้นแค่รายงานไตรมาสละครั้ง เราก็ไม่สามารถซื้อหรือขายได้ที่ราคาเดียวกับเค้าหรอก

แต่ถ้านักลงทุนที่มีชื่อเสียงพวกนั้นเป็นนักลงทุนแนวระยะยาวล่ะ ถ้าหาคนที่ไม่ได้ลงทุนในพวกอนุพันธ์หรือตราสารทุนที่อยู่นอกตลาดล่ะ วิธีการแบบนี้ก็น่าจะได้ผลสิ

แถมสิ่งที่ดีไปกว่านั้นคือปกติพวกกองทุนแบบ hedge fund ค่าธรรมเนียมมันแพงด้วยเช่น 2% ในขณะที่กองทุนแบบเลียนแบบพวกนี้ก็จะค่าธรรมเนียมต่ำกว่า

เพื่อเป็นการพิสูจน์คอนเซปต์ เค้าก็เอา ETF ที่ใช้กลยุทธ์แบบนี้มาเทียบกับ benchmark ดูว่าสรุปแล้วมันได้ผลหรือเปล่า ซึ่งมี ETF ดังนี้

The Global X Guru Index ETF (GURU)

The AlphaClone Alternative Alpha ETF (ALFA)

The Goldman Sachs Hedge Industry VIP ETF (GVIP)

The Motley Fool 100 ETF (TMFC)

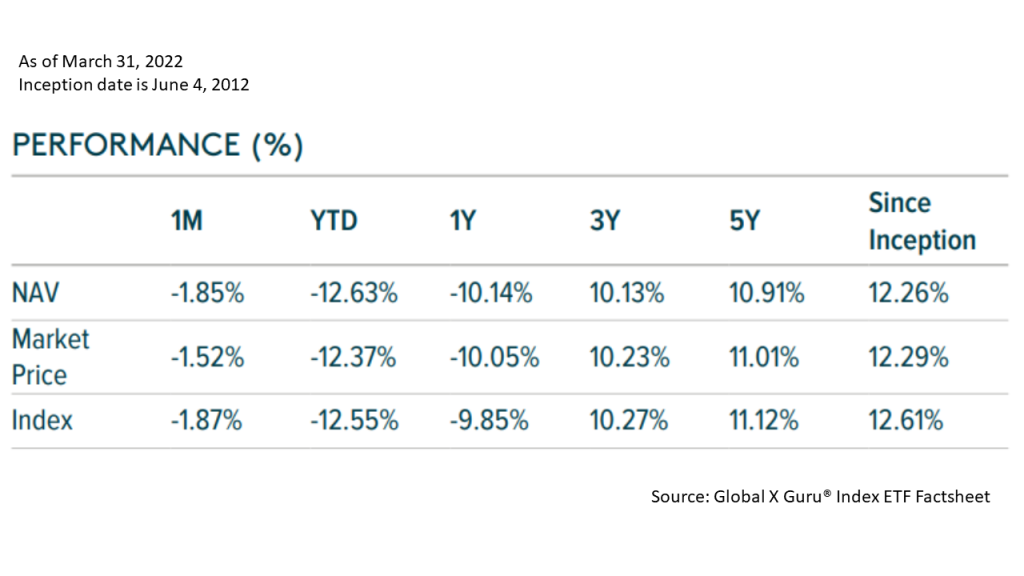

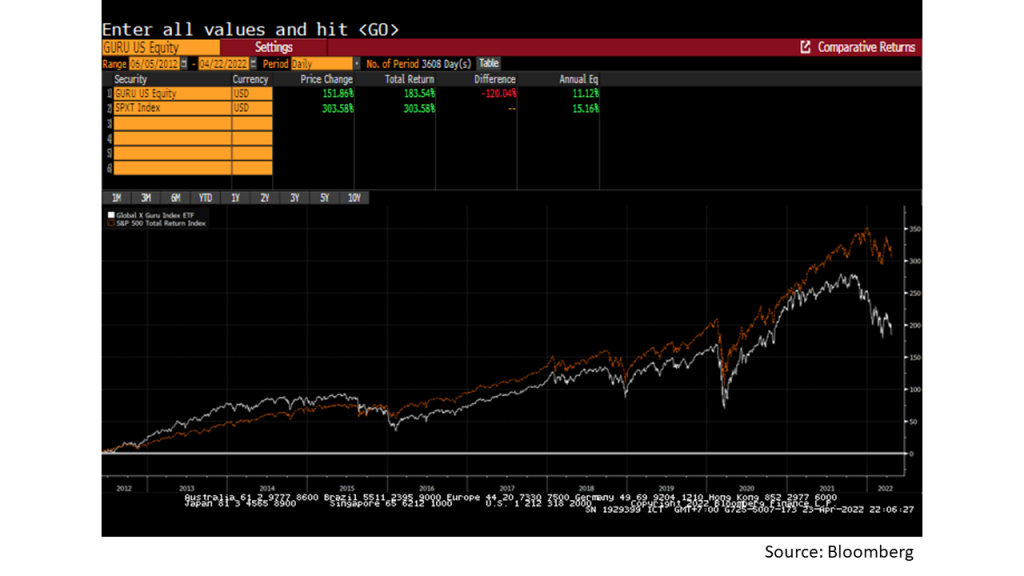

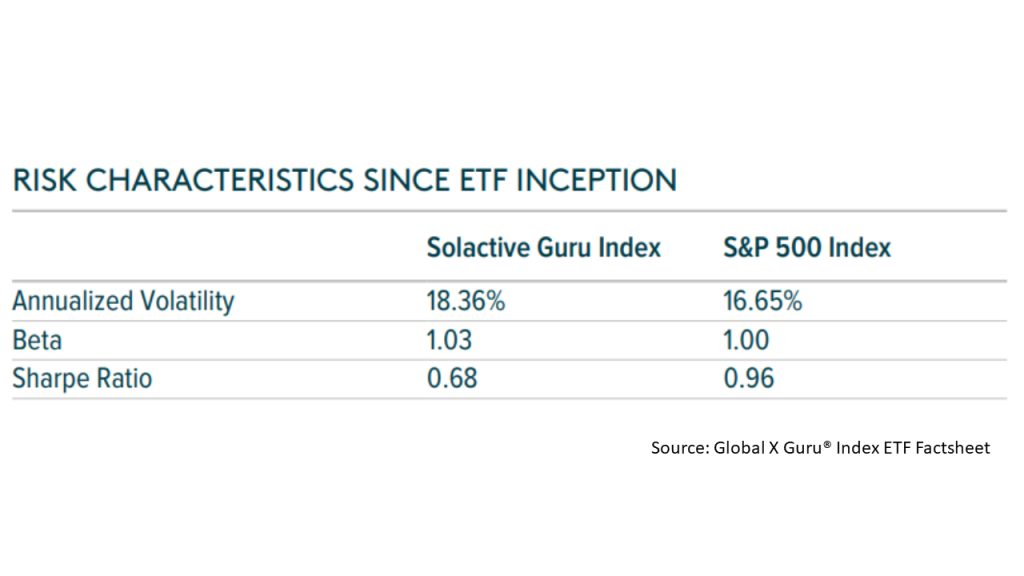

The Global X Guru Index ETF (GURU)

เท่าที่ดูแบบนี้คือสู้ไม่ได้นะ ข้อมูลบนเวปก็บอกชัดอยู่ว่า Sharpe ratio ต่ำกว่า และผลตอบแทนจริงๆก็สู้ S&P 500 Total Return ไม่ได้

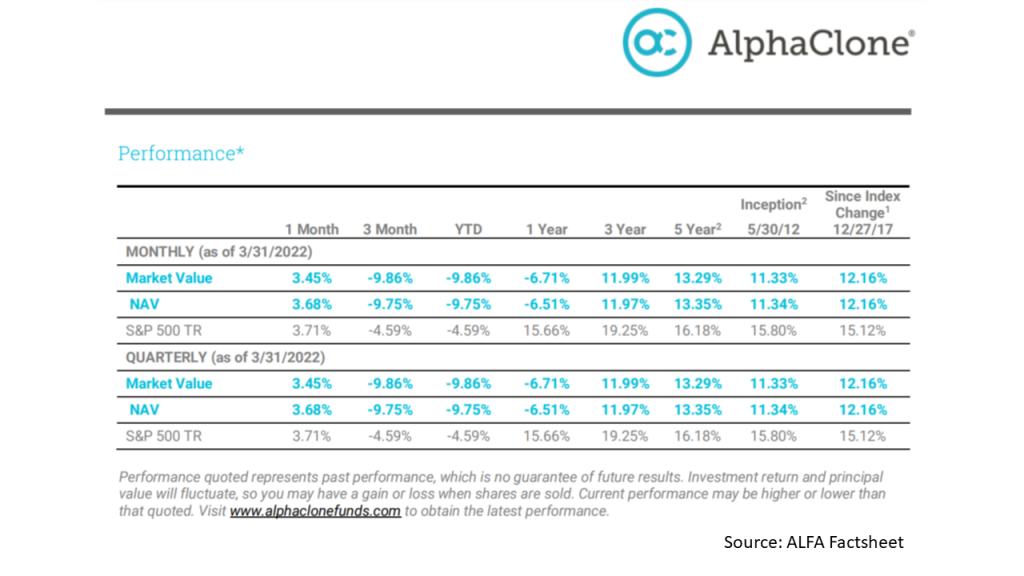

The AlphaClone Alternative Alpha ETF (ALFA)

อันนี้ก็ผลตอบแทนแพ้เช่นเดียวกัน ส่วนเรื่องความเสี่ยงไม่ได้มีบอกไว้บนเวป ทีมเราเลยดึงข้อมูลจาก Bloomberg Terminal ได้ความว่า Annualized Volatility ของ AlphaClone Alternative Alpha ETF ตั้งแต่จัดตั้งเท่ากับ 20.85% เทียบกับของ S&P 500 Total Return Index ในช่วงเวลาเดียวกันที่ 16.68% ดังนั้นถ้าดูประกอบกับผลตอบแทนที่แย่กว่าก็สรุปได้ว่าแพ้แน่นอน และ Sharpe Ratio ต่ำกว่าแน่นอนเพราะผลตอบแทนต่ำกว่าในขณะที่ความผันผวนสูงกว่า

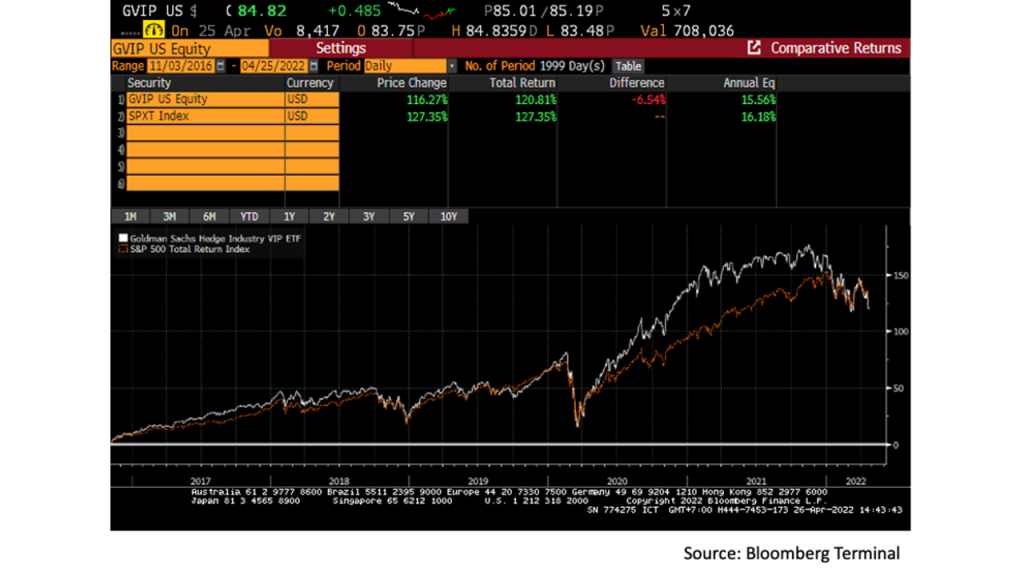

The Goldman Sachs Hedge Industry VIP ETF (GVIP)

อันนี้ดูดีขึ้นมาหน่อย ผลตอบแทนโดยรวมจนถึงปัจจุบันแพ้อยู่เล็กน้อย แต่เท่าที่เห็นคือมีช่วงที่ชนะ S&P 500 Total Return อยู่ซักพักใหญ่ เพิ่งตกลงมารุนแรงกว่าจนผลตอบแทนเท่าๆกันเมื่อช่วงหลังมานี้

ส่วนเรื่องความผันผวน ข้อมูลจาก Bloomberg Terminal ได้ความว่า Annualized Volatility ของ The Goldman Sachs Hedge Industry VIP ETF ตั้งแต่จัดตั้งเท่ากับ 21.96% เทียบกับของ S&P 500 Total Return Index ในช่วงเวลาเดียวกันที่ 19.12% ก็คือผันผวนมากกว่าด้วย

The Motley Fool 100 ETF (TMFC)

3 อันด้านบนนั้นเป็นกองที่เอาไอเดียจากหลาย Hedge fund รวมกัน ส่วนอันนี้ต่างออกไปหน่อยคือเอาหุ้น US ใหญ่สุด 100 บริษัทที่ถูกแนะนำโดย The Motley Fool

อันนี้ชนะดัชนี ผลตอบแทนต่อปีห่างพอสมควรด้วย แต่อย่างไรก็ดีเป็นกองค่อนข้างใหม่เพิ่งตั้งเมื่อ 2018 เท่านั้นเอง

ส่วนเรื่องความเสี่ยง ก็ต้องคำนวณเองเช่นกัน Annualized Volatility ของ The Motley Fool 100 ETF ตั้งแต่จัดตั้งเท่ากับ 23.44% เทียบกับของ S&P 500 Total Return Index ในช่วงเวลาเดียวกันที่ 21.38% ความผันผวนสูงกว่า ส่วน Sharpe Ratio ช่วง 5 ปีของ The Motley Fool 100 ETF อยู่ที่ 0.82 และของ S&P 500 Total Return Index อยู่ที่ 0.72 ดังนั้นดูเหมือนกองทุนนี้จะทำได้ดีอยู่นะ

สรุป : มันดูคล้ายกองทุนทั่วไปที่ก็มีบางกองที่ชนะและหลายกองที่แพ้ตลาดโดยเฉลี่ย ไอเดียนี้ดูเหมือนจะไม่ได้มีอะไรโดดเด่นเป็นพิเศษครับ

ฟังแล้วเป็นยังไงบ้าง Comment ได้เลยนะครับ

หากชอบเนื้อหา อย่าลืมกด Like & Share และ Follow เราในช่องทางต่างๆ ได้ตามนี้ 🙂

ติดตามพวกเราได้บน Facebook https://www.facebook.com/smartstockinvestment/

หรือทาง YouTube https://www.youtube.com/channel/UCXXwuZIQdWiS1OIzy0uP1fg

ตอนนี้เรามีคอร์ส Workshop ออนไลน์แล้วด้วยนะ

https://www.adisonc.com/

หรือ ทดลองเรียนฟรี